持ち家・賃貸、どっちがいい?判断のポイント解説!

更新日 2023/12/18

家計の長期的なプランを考える際に住宅を購入するか、賃貸に住み続けるかで悩む人は少なくないでしょう。

特に子供が生まれて家族が増えると、持ち家か賃貸かによって家計のやりくりが大きな影響を受けます。

5年ごとに行われる総務省の『平成30年住宅・土地統計調査 住宅及び世帯に関する基本集計』によると、持ち家は32,802,000戸で住宅総数のうち61.2%を占めます。

一方、賃貸は19,065,000戸で35.6%となっているのが現状です。

持ち家と賃貸のそれぞれの特徴を踏まえた上で、子育て世帯が住宅を選ぶ際のポイントを押さえておきましょう。

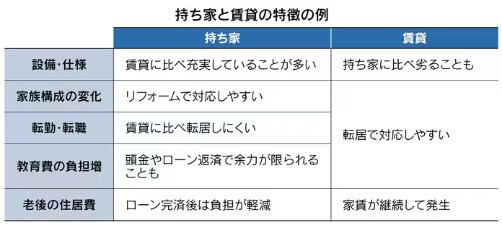

費用面以外の違いをいくつか項目別で見ていきます。

<物件・設備>

まず住宅の設備・仕様面では持ち家が賃貸に比べ充実していることが多いです。

対面式キッチンで子供を見守りながら家事が出来たり、各部屋の収納スペースが広かったりもします。

暮らしやすさでは持ち家に優位性があると言えるでしょう。

家族構成の変化があっても、持ち家は間取りの変更といったリフォームで対応する事が可能です。賃貸は一般に自由にリフォームすることは難しいため、

子供が増えたときや子供の独立で部屋が余ったときは、引っ越しで適切なサイズの物件を選ぶのが一案になります。

<働き方>

賃貸は働き方の変化に柔軟に対応できるのが強みです。転勤や転職で勤務場所が遠隔地に変わっても転居しやすく、負担は引っ越しの費用で済みます。

一方、持ち家は売却などの手間やコストがかかってきます。そのため、住宅ローンを返済している間は貸すことも難しく、転勤の際に単身赴任になりやすい傾向があります。

<教育費>

子育て世帯にとって大きいのは教育費との兼ね合いです。子供の進学先によっては費用が膨らみかねないものです。

賃貸住まいなら家賃の安い物件に転居してやりくりする事も可能ですが、持ち家は頭金で貯蓄を取り崩したり、

ローン返済が重なったりすると家計の余力が限られるケースがあります。

では、持ち家か賃貸かを選ぶ時のポイントは何でしょうか?

まず考える必要があるのが夫婦の働き方です。

会社員なら転勤の可能性や頻度について大まかな見通しを立てたるべきでしょう。

転勤が多い職場なら、賃貸にするのが一案です。将来にわたりどんな働き方を希望しているのか、転職や独立の可能性はあるのかなども含めて家族で話し合うことが大切になります。

遠隔地に転居する可能性が低く持ち家を選ぶ場合は、ローンの返済を続ける収入を確保できるかを検討しましょう。

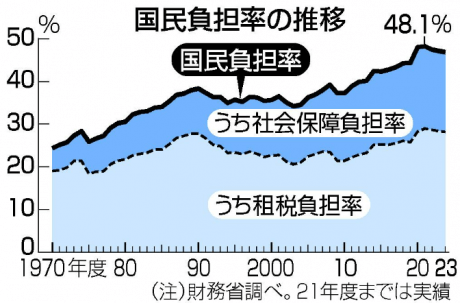

物件価格が上昇していることから、共働きの夫婦が協力して住宅ローンを組むケースが増えており、それぞれが1本ずつ契約するペアローンや夫婦の収入を合算して1本のローンを借りる方法があります。

いずれも夫婦二人分の収入を前提としているため、例えば転職や独立でどちらかの収入が大幅に減ると毎月の返済が厳しくなりかねません。

教育方針を夫婦で摺り合わせておくことも重要です。

子供が小学生以下なら、まず中学・高校の進学先を考える必要があります。

公立校に進む場合は、無理のない通学圏内のところに通う可能性が大きいため、住宅は購入が選択肢になるでしょう。

私立を希望するなら、受験の結果次第では進学先が遠隔地になるケースもあるため、賃貸に住んで柔軟に対応できるようにしておくのも手です。

中学・高校だけでなく、大学卒業までの教育費を見積もることも重要です。

学費は大学で大きく膨らむのが一般的ですので、私立大への進学を視野に入れ、教育費の確保を優先したいといった場合は賃貸が一案になるでしょう。

購入する場合でも、将来の大学の費用を踏まえて慎重に検討する必要があります。

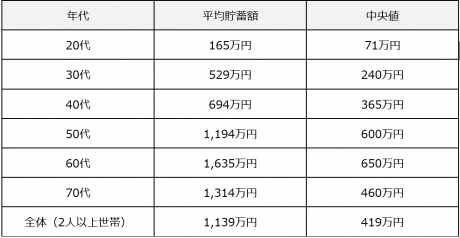

持ち家か賃貸かを判断する際は、夫婦の老後に目配りすることもポイントです。

特にリタイア後は年金が収入の中心になります。

賃貸を選ぶと老後も月々の家賃などが継続するため、貯金も含めてまかなえるかを確認したいところです。

持ち家はローンの完済後に住居費が一般的に少なくなり、老後の家計は安定しやすいです。

子育て中の住まいが持ち家でも賃貸でも、子の独立後に住み替えをするかどうかを考えておきましょう。

ついのすみかとして現役時代に購入しても、高齢者向け施設に入る必要が生じたりして家を売却する可能性はあります。

最寄駅からの距離など、資産価値が落ちにくい物件を選ぶ事が大切になってきます。

家は持ち家でも賃貸でも、どちらが正解と単純に決められないため、自分に合う方を選びましょう。

資産になる点や、自分仕様にカスタマイズできる点を重視する人は、持ち家の購入が向いています。ただし引っ越しのハードルが高いことやメンテナンスの出費があること、将来的に負担になる可能性も考慮しましょう。

ライフスタイルが変わる可能性がある人は、引っ越しのしやすい賃貸向きです。ただし住み続ける限り家賃を支払わなければいけないため、老後の備えは持ち家より計画的に実行しなければいけません。

家族構成・ライフスタイル・収入面などを総合的に判断した上で、持ち家か賃貸か決定しましょう。

みんなの保険屋さんでは、生命保険・損害保険のご相談以外に、資産形成・資産運用のアドバイスや類似商品の比較、住宅ローンや税制相談、家計全体の収支見直しなどお金に関わるご相談を幅広く承っております。

経験豊富なファイナンシャルプランナーが1つ1つ丁寧に回答いたします。

下のバナーの「LINEで相談する」から友達登録していただき、チャットにご相談内容をご入力ください。

イオンタウン郡山店 窓岩

銀行経験を含め10年以上金融業界に勤めているため、実体験に基づく投資信託・NISA・iDeCo等資産運用や住宅ローンアドバイスなどもお任せください!