保険選びのポイント

「○○保険に入ろう」ではなく、「誰のため、何のためにどんな保障が必要なのか」を考えましょう。どんなもので誰を守りたいですか? 何があっても実現したい、こうなって欲しいと思うことは何ですか?

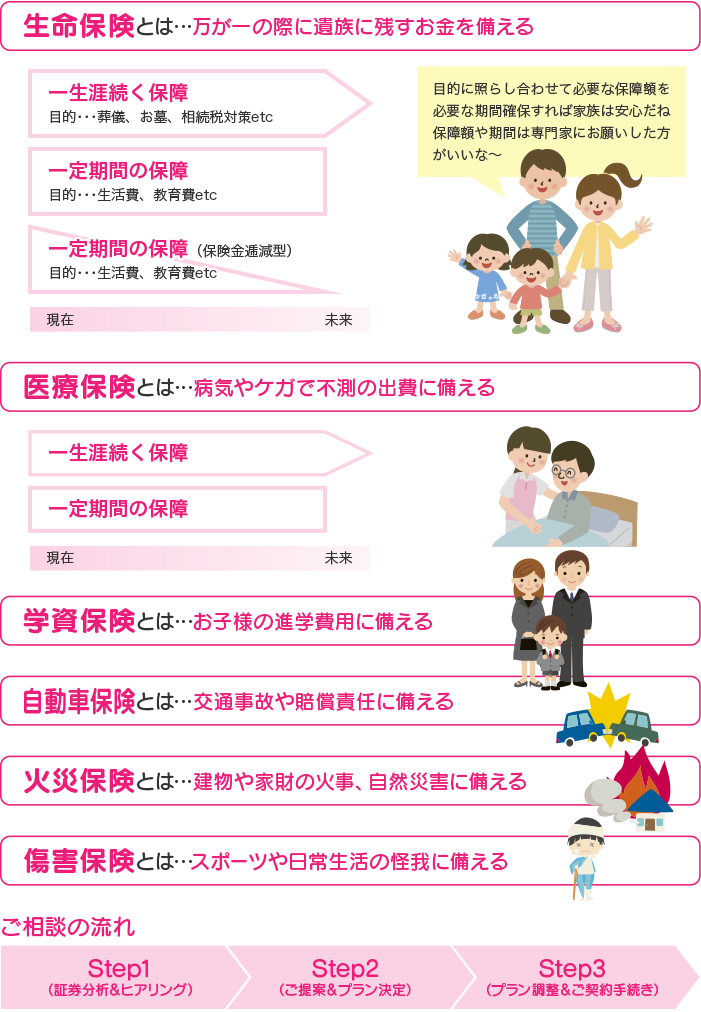

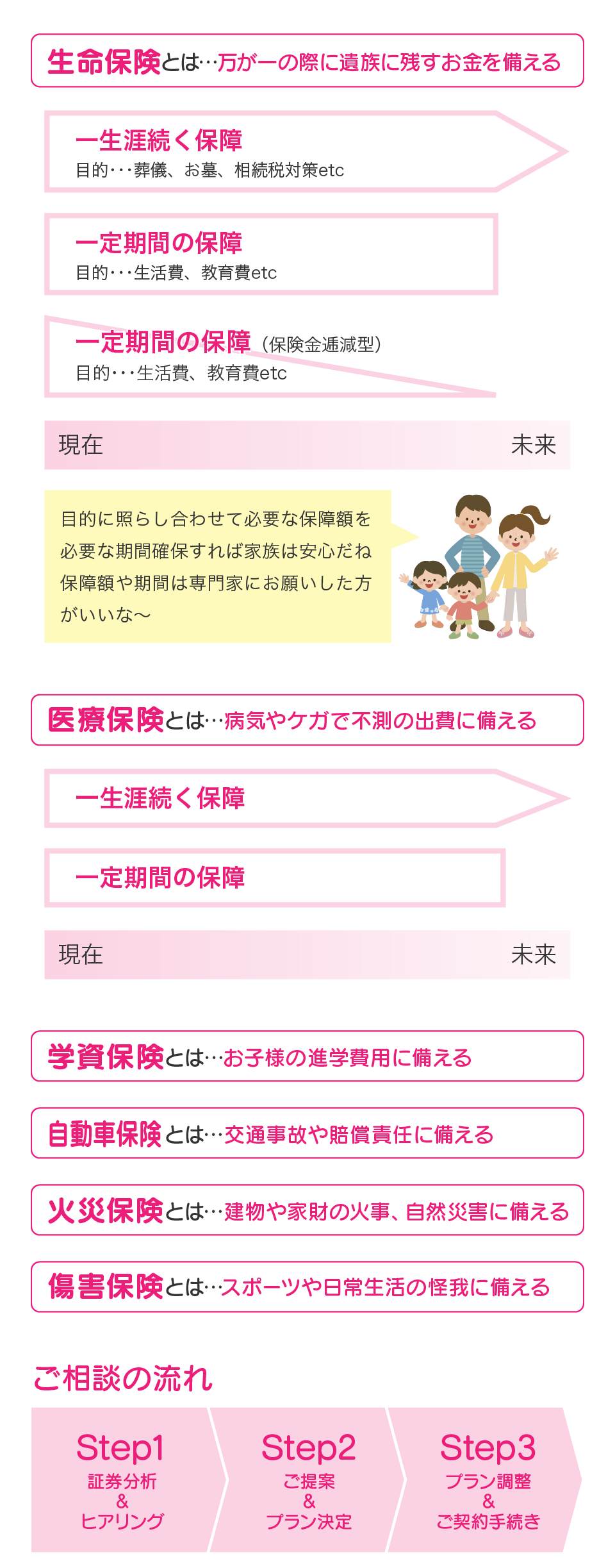

どんな保険に入ればよいかを導き出すためには、保険によって何を守るかが重要なはず。「今後どのような人生を歩んでいきたいか?」「大切なものや夢は何か?」によって必要な保障の大きさは変わるのです。逆に「○○保険に入りたい」という発想から入ると、「どっちの商品が得?」というように、本来の目的が見えなくなることがあります。

人生に密接に関わる保険は、目的の追求から始めましょう。

保障額は必要かつ十分でしょうか?

まず、今後のライフプランを考え、人生を歩んでいく際に、「どのタイミングでどれだけの資金が必要なのか」を精査します。

そのうえで、万一、不測の事態が起こったときのことを考えると、どのくらいの保障がいつまで必要かがみえてきます。

当社ではFP有資格者がお客さま一人ひとりの夢や想いをおうかがいし、万一の場合に必要な保障額を算出してご提案いたします。

必要な保障がイメージできたら現在の収支を確認してみましょう。

手厚い保障を期待して高額の保険を選んだばかりに、現在の生活が苦しくなってしまったり、保険料を抑えたばかりに、必要な保障が足りなくなっては本末転倒です。

保険料は、家計の収支のバランスを良く考えて検討しなければなりません。

お客さまのライフプランニングのお手伝いをし、そのうえで、必要な保障をご提案します。保険料の払込方法のご提案を含めて、適正な保険料を導き出します。

住宅ローンのポイント

借りれる上限の金額からローン額を考えるのではなく、返済が可能な金額からローン額を決めましょう。一般に年間の返済額は「年収の25%以内に」という一応の目安がありますが、実際は20%でも負担が大きくなっているケースもあります。また、住宅購入後は固定資産税や定期的に必要になる修繕費のことも考えないといけません。

安易に「いま支払っている家賃と同額の住宅ローン返済額だから住宅購入の方が良い」などと思わずに、購入時の諸費用や購入後に必要となる費用も計算にいれて、住宅ローンを組みましょう。

【購入時の主な諸費用】仲介手数料・登記費用・ローン手数料・印紙税・登録免許税・不動産取得税など

【購入後の主な諸費用】固定資産税・都市計画税・リフォーム代など

変動金利と固定金利を「損得」で考えると答えがでません。

なぜなら、金利が上がるか下がるかは予想でしかないため、正確な答えがでないのです。

選ぶポイントは、変動を選んで返済額が上がった場合も支払いが可能かどうかをシュミレーションして、可能であれば変動、無理そうであれば固定を選ぶと良いでしょう。

元利均等とは、元金と利息の合計額が均等になり、元金均等は、元金を均等にした額に利息を足した額です。つまり、元利均等返済を選ぶと毎月の返済額が一定のために、支払い計画が立てやすいというメリットがあります。

ただし、最初のうちは返済額に占める利息の割合が大きいため、元金返済のスピードが遅くなり、返済総額が大きくなります。逆に、元金均等払いと選ぶと、返済当初の返済額が多いですが、徐々に返済額が減少していくのが特徴で、返済総額は元利均等に比べて小さくなります。

ちなみに、元金均等はメガバンクやフラット35で選択することが可能ですが、取り扱っていない金融機関も多く、元利均等で組む方が圧倒的に多数です。資産運用のポイント

まずは生活費×6ヶ月分(できれば12ヶ月分)の貯金を貯めましょう。

病気やリストラなど、大きく生活設計が変わってしまった場合でも、生活費の半年分の貯蓄があれば、その間に生活を立て直すことも可能です。できれば生活費の1年分の貯蓄があるとより安心ですが、まずは半年分の生活費を守るお金として用意しましょう。

またそれ以外に必ず必要となるお金(車の買い替えや教育費など)を差し引いて残った分を攻めるお金として投資信託や債権、貯蓄型保険などの運用に回すと良いでしょう。それぞれリスクや寝かせる期間が違うので慣れないうちは、少額から初めて徐々に運用金額を上げていきましょう。

投資金額を分散していくつかのものに投資する手法。

一つのものに投資すると対象の価値が下落すると資金がほとんどなくなってしまうので、そのリスクを軽減するために行われる投資手法のこと。分散の仕方としては、時間的に分散したり、投資先を分散したり、円だけでなく外貨を組み合わせるなど様々な方法があります。

また分散投資にもデメリットとして、リスクを分散させることにより、リターン自体も分散(リターンが減る)させてしまうことや、取引時の手数料が大きくなりがちといった点が上げられます。どういった投資の仕方が自分にあっているか分からない方は、複数の商品を扱っている専門家に相談しましょう。

簡単に言うと、「投資」は長期型の株式投資で、「投機」は短期型の株式投資です。 「投資」は売買を繰り返すのでは無く、株主本来の役割を果たしているのが「投資」であり、株式投資の本来の姿だと言うことができます。

一方機会に資産を投じる「投機」はその企業の業務内容などは一切関係の無い取引で、売買を繰り返すことで利益を出すことを目的とした株式投資の手法です。

節税のポイント

被保険者が亡くなり保険金受取人が死亡保険金を受け取った場合には、保険料の負担者、保険金受取人、被保険者(保険の対象者)が誰であるかによって、所得税、相続税、贈与税のいずれかの課税対象になります。

所得税が課税されるのは、保険料の負担者と保険金受取人が同一人の場合です。

受取の方法が一時金の場合は一時所得、年金として受け取った場合は雑所得として課税されます。

相続税が課税されるのは、死亡した被保険者と保険料負担者が同一人の場合です。受取人が被保険者の相続人であるときは、相続により取得したものとみなされ、相続人以外の者が受取人であるときは遺贈により取得したものとみなされます。贈与税が課税されるのは、保険料の負担者、被保険者、保険金の受取人がすべて異なる場合です。

ちなみに、入院をしたときに受け取る医療保険の入院給付金には、税金はかかりません。

住まいを買うときにかかる税金は、印紙税、登録免許税、不動産取得税など。

住まいを保有するとかかる税金は固定資産税と都市計画税です。

印紙税は契約書にかかる税金です。契約書に記載された金額によって税額が決まります。登録免許税は土地建物等にかかわる登記をする際にかかる税金です。不動産取得税は不動産を取得した時に支払う税金です。固定資産税評価額に対して原則税率4%を乗じた金額です。

固定資産税は土地・家屋、償却資産を所有している人が納める税金です。標準税率は1.4% 都市計画税は土地・家屋の所有者に課税される税金です。税率は0.3%を上限として市町村ごとに定められます。

- 銀行などの金融機関の預貯金等でついた利子などを利子所得といい、その利子所得の金額に所得税15%とと地方税5%を合わせた20%の税率をかけた金額が、税金としてかかります。「財形住宅貯蓄」や「財形年金貯蓄」を行っている場合は、両方の元本額の合計が550万円までの利子について非課税となります。

- 株式投資の配当や投資信託などによる収益の分配などによる所得のことを配当所得といいます。配当金は受け取るときにその金額にかかわらず一律の所得税と住民税が源泉徴収されて支払われます。配当控除という制度を利用して確定申告すると、場合によっては源泉徴収された金額が戻ってくることもあります。

- 株式の売却や譲渡などで生じた利益や所得には、譲渡益税が課せられます。1年を通して、株の売買において利益が出た場合には、給与や事業、不動産などの所得とは別に税金を納めなければなりません。

- 不動産の貸付などによって得た所得を不動産所得といい、不動産の貸付などで得た総収入金額から必要経費を差し引いた金額で求められ、総合課税として確定申告をする必要があります。

家計簿のポイント

初めから完璧なものを作ろうとすると、失敗します。まずは簡単で構わないので3ヶ月継続して家計簿をつけてみましょう。

その際、1円や10円など細かい単位まで計算しなくとも大丈夫です。まずは大雑把で構わないので、どれくらいの支出があるのかを把握することが大事です。

費目に関しても10項目以内に抑えてつけてみると良いでしょう。続けいていくうちに必要な費目や、不要な費目がわかってくるので、だんだんと自分に合った形にカスタマイズしていってください。

一口に家計簿と言っても様々な種類があります。市販の家計簿を購入したり、エクセルで作成したり、最近は携帯アプリなどでもあります。どんな費目を使ったら良いか分からない場合は、市販の家計簿の中で使いやすそうなものを購入してみてください。パソコンをよく使う人であれば、エクセルで簡単に作成が可能です。

また携帯アプリもカメラでレシートを写すと自動で費目に割り振りしてくれるものもあるので、自分にあって続けやすいものを探してみましょう。

ある程度の期間に渡って家計簿を作っていくと、どんな項目に多く支出しているのかが分かってきます。 平均的な支出と比べて多い部分を減らすようにしてみましょう。

基準となる金額がどれくらいか分からない場合や、具体的にどうやって支出を抑えて良いかが分からない場合は専門家に相談してみましょう。よく節約しようと、食費を削ったり、自分の大好きなものを我慢したりして、結局続かなかったり、反動で余計にお金を使ってしまう方が多いです。

無理せず節約する一番のポイントは毎月一定額かかる固定費(家賃や保険料、通信費など)の見直しをすることです。