令和5年度税制改正「相続税・贈与税の見直しと新NISA」のまとめ

更新日 2023/05/13

資産課税分野では、暦年課税における相続前贈与の加算期間延長や相続時精算課税制度の見直しが行われます。

個人所得課税分野では、NISAの抜本的拡充・恒久化が行われます。

まず、資産課税分野とは具体的に

①相続税・贈与税の改正(加算期間延長)

②相続時精算課税制度の見直し

の2つです。

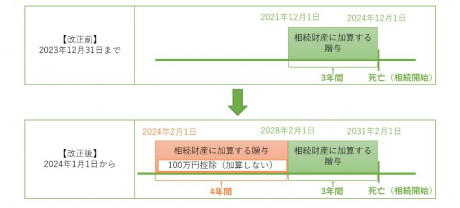

上記①は、暦年課税において、相続または遺贈により財産を取得した人が被相続人から相続開始前に贈与を受けた財産について、

相続税課税価格への加算期間が相続開始前7年以内(改正前:3年以内)に延長されます。

延長した期間(相続開始前4~7年)の贈与財産は、4年間の合計額のうち100万円を超えた部分が相続税課税価格への加算対象になります。

これは2024年(令和6年)1月1日以降の贈与により取得する財産に関わる相続税に適用されます。

上記②の相続時精算課税制度の見直しについてです。

相続時精算課税適用の贈与財産について、現行の特別控除額2,500万円とは別にその年分の贈与税の課税価格から基礎控除110万円を控除することができます。

2024年(令和6年)1月1日以降に贈与により取得する財産に関わる贈与税または相続税に適用されます。

続いて、個人所得課税分野についてです。

これはNISAの抜本的拡充・恒久化であり、現行の制度は2024年(令和6年)をもって下表のように新しい制度に切り替わります。

2023年(令和5年)までに現行のNISAで投資した商品は新しい制度の外枠で現行の非課税措置が適用される予定であり、ジュニアNISAは2023年(令和5年)末で終了となります。

新NISAで積立する際の積立額は月10万まで非課税にできることになり、その場合つみたて投資枠のみの利用で最大15年の計算になります。(年間120万×15年=1,800万円)

現行制度ではつみたてNISAと一般NISAの併用はできませんでしたが、新NISAではつみたて投資枠と成長投資枠の併用が可能になります。

金融庁 つみたてNISA早わかりガイドブック参照

https://www.fsa.go.jp/news/r2/sonota/20210315-2/NISA_PDF.pdf

NISAは元本割れのリスクがありますが、長期間コツコツと定額で積立することによりリスクを低減できる方法の1つです。

「NISAを始めたいが、やっぱり難しそう」とお考えの方、「別な方法はないの」とお考えの方は当店のファイナンシャルプランナーへご相談ください。

類似商品との比較をしながらご説明・ご案内致します。

ご相談はお近くの店舗へご来店頂くか、当店の公式LINEからチャット等でご質問ください。

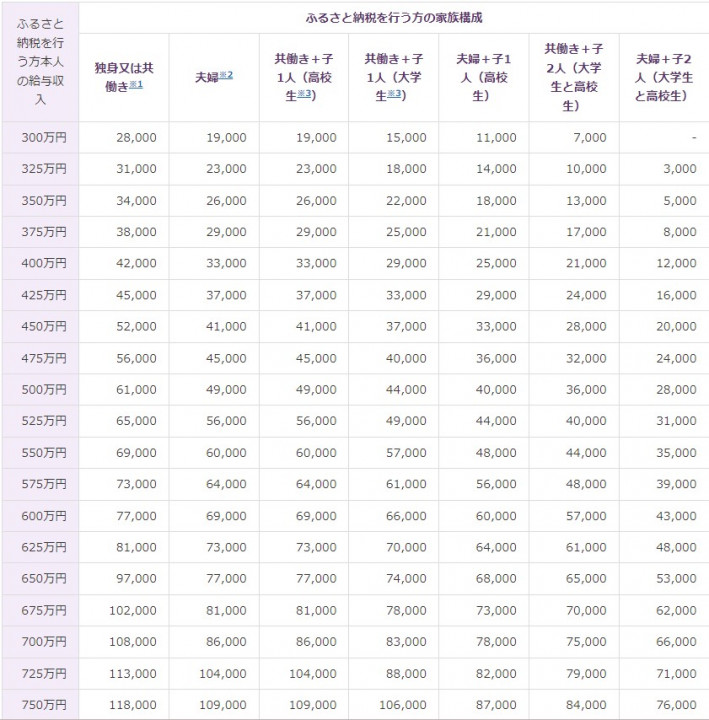

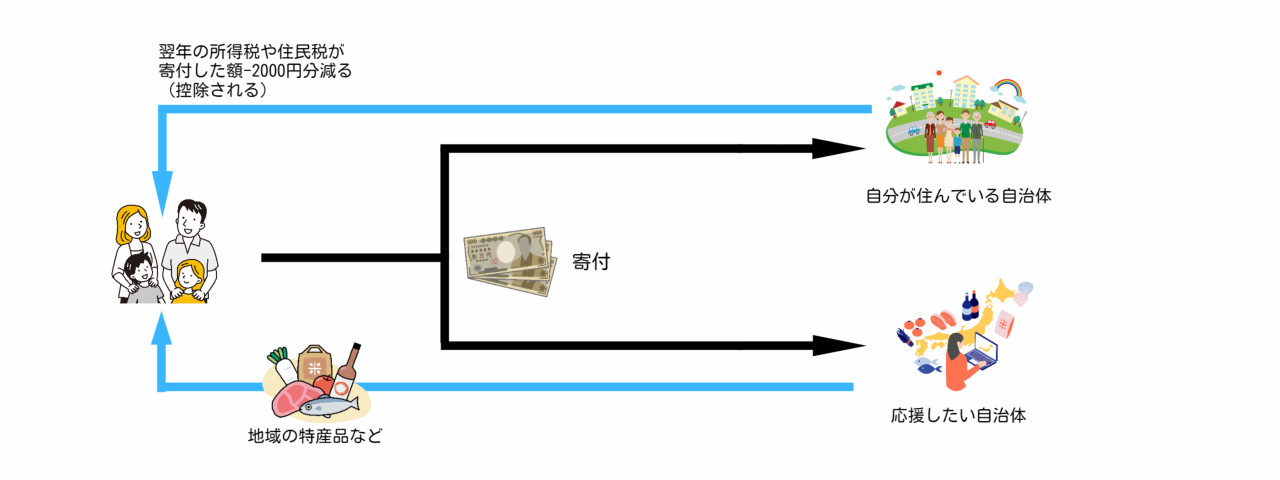

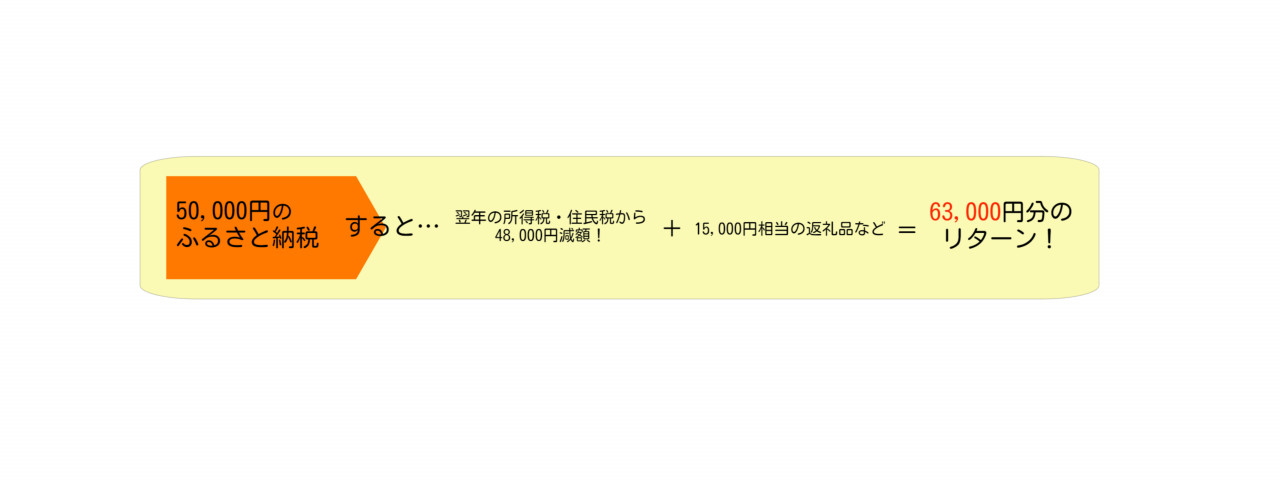

寄付の使い道を自分で選べたり、地域の特産品が貰えたりする魅力的な制度です。

寄付の使い道を自分で選べたり、地域の特産品が貰えたりする魅力的な制度です。