新NISA制度が始まって2ヶ月が経ちました!

更新日 2024/03/02

新NISA制度が始まって2ヶ月が経ち、

みなさん運用成果はどうでしょうか?

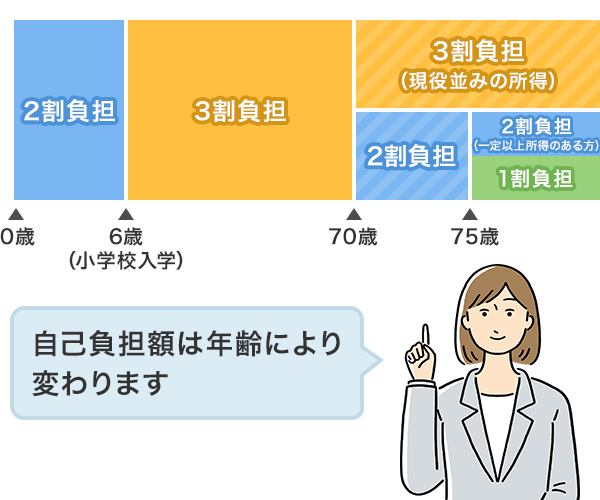

NISA制度が2024年から大幅に変わり、実際にどうかわるのか良く分からない、

あるいはどう活用したら良いか悩んでいるという方も

多いのではないでしょうか?

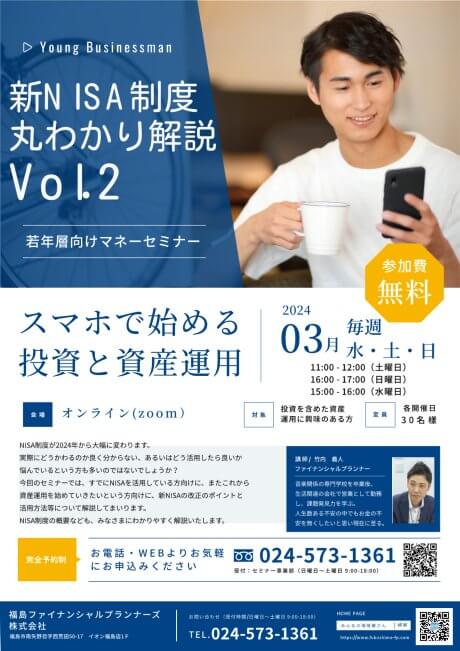

今回、無料開催でオンラインセミナーを開催致します。

すでにNISAを活用している方向けに、

またはこれから資産運用を始めていきたいという方向けに、

新NISAの改正ポイントと活用方法等について解説してまいります。

NISA制度の概要なども、みなさまにわかりやすく解説いたしますので

是非気軽にご参加下さい。

個別相談の特典も今回豪華に設定していますので

お楽しみに☆

イオン福島店 竹内