父の日に考える、家族を支える“お父さん保険”の見直しポイント

更新日 2025/06/08

「もしも」の時、家族を守れる保障はありますか? 6月の第三日曜日は「父の日」。 家族のために日々働いてくれているお父さんに、感謝の気持ちを伝える日です。 しかし、父の日を“保険の見直し”のきっかけにし...続きを読む

担当者あいさつ

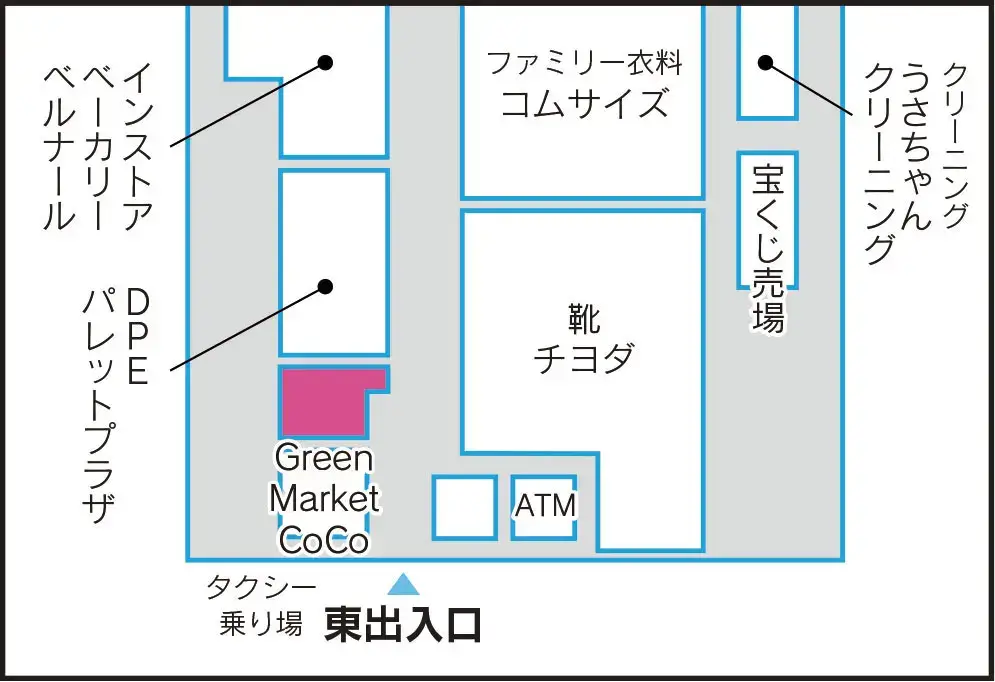

ドン・キホーテ会津若松店(旧アピタ会津若松店)内にあるお店です。

ファイナンシャルプランナーの資格を持ったプロに無料で保険相談ができます。

キッズスペースもあり、小さなお子様と一緒でも安心!

保険のことが全く分からなくても、基本的な仕組みから専門用語を使わず分かりやすく説明いたします。お気軽にご相談ください。

~ご相談ついでに立ち寄れるお店を紹介します~

*番号はドン・キホーテ 会津若松店(旧アピタ会津若松店)のフロアガイドとリンクしておりますので下記を参照下さい。

フロアーのご案内