マイナス金利解除でどう変わる?円建・外貨建保険のメリットとデメリット

更新日 2024/03/19

日銀が大規模金融緩和の一環として実施してきたマイナス金利政策の解除を決め、2007年2月以来17年ぶりの利上げをしたというニュースが出ました。

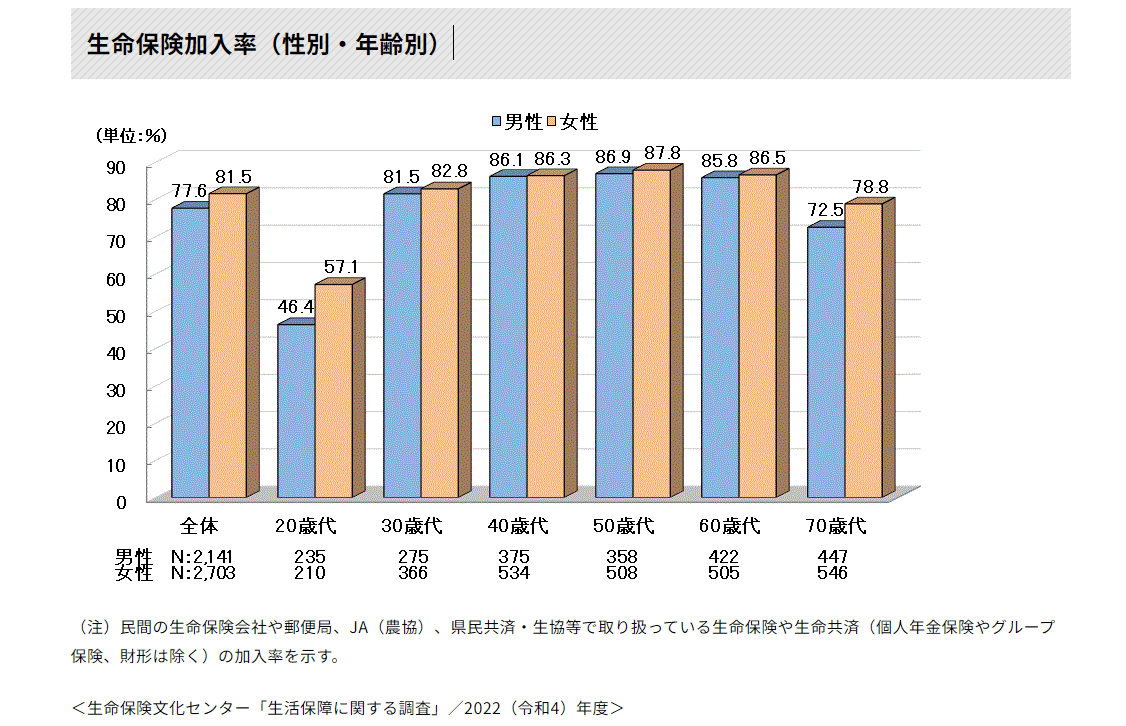

マイナス金利解除=金利上昇は生命保険にとってどのような影響があるのでしょうか?

この記事では、金利と生命保険の関係やメリット・デメリットについて解説していきます。

1.保険料が安くなる

2.外貨建て保険は保障が小さくなる

3.外貨建て保険の強み

4.外貨建て保険の注意点

1.保険料が安くなる

生命保険の保険料が安くなる可能性があります。

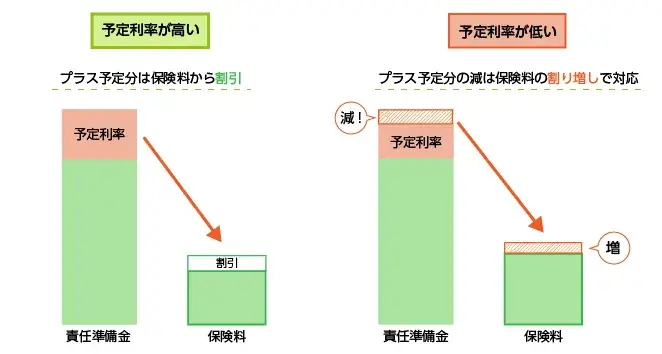

生命保険の保険料は金利をもとに計算した「予定利率」を使用します。

保険会社は契約者が支払った保険料を一部、運用にまわしています。

株式や債券などで運用されていますが、金利が上昇すると債券の運用効率が良くなります。

そうするとより少ない保険料でも、以前と同じ保険金を支払うことができるようになります。

ただし、金利が上昇してすぐに保険料が安くなるわけではありません。

保険会社は契約者へ絶対に保険金を支払わなければいけないため、慎重に予定利率を変更します。

予定利率と保険料の関係

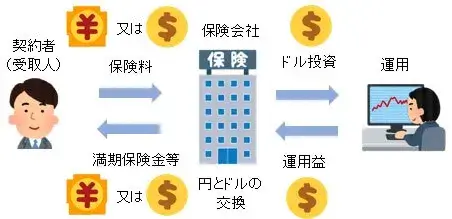

外貨建て保険は金利と保険料の因果関係はちょっと複雑です。

外貨建て保険、例えばドル建て保険でいえば保険料はドルの金利によって上下します。

しかし、それはあくまでドルベースでの話です。

月額100$の保険料が90$になったとしても、1ドル100円だった為替が150円になったらトータルでは値上がりしています。

例:月額保険料100$ 為替1ドル=100円 100$×100円=10,000円/月

月額保険料90$ 為替1ドル=150円 90$×150円=13,500円/月 実質値上がり!

日本の金利が上昇すると為替レートはどのように動くのでしょうか?

外国為替市場では、政策転換後は、円高ドル安が進んでいくのではないかという見方があります。

ここしばらく歴史的な円安が続いていました。

背景にはマイナス金利政策を崩さない日本と、インフレを抑え込むために利上げを続けるアメリカとの金利差がありました。

今後日銀が利上げ、FRBが利下げに転じれば、金利差が縮まり、円高ドル安が進むという予測です。

一時的に外貨建て保険の円払保険料は負担が増えていますが、金利差が縮まれば以前の保険料に戻っていくと思われます。

また、外貨建て保険には保険料の払い込み方法が二種類あります。

一時払と平準払(毎月や毎年など)タイプに分けられます。

2.外貨建て保険は保障が小さくなる

日米の金利差が縮むことで支払い保険料が安くなることは前述しました。

一方で外貨建て保険の保障も安くなってしまうというデメリットがあります。

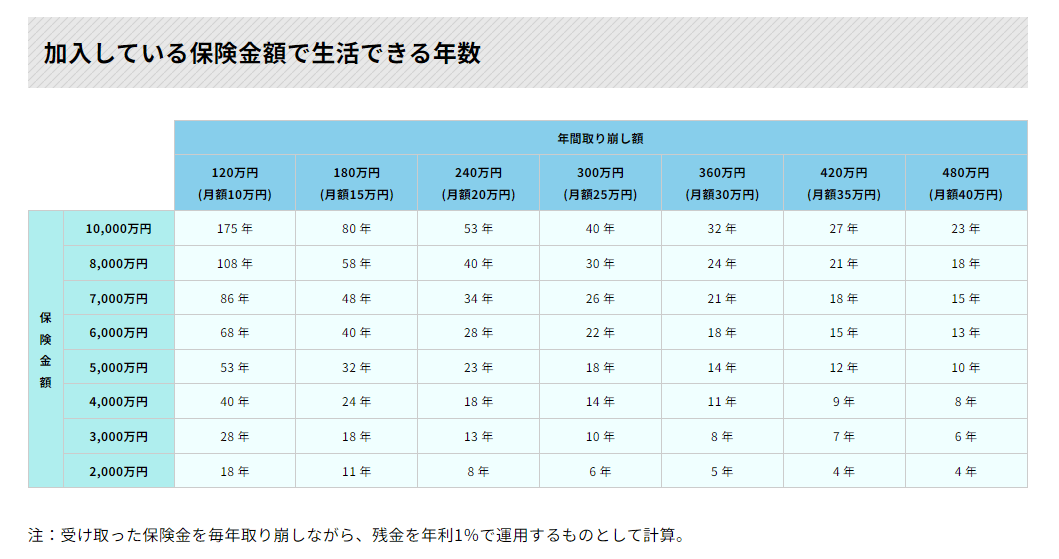

例:月額100$の外貨建て終身保険 保障金額 100,000$

1ドル=150円の場合 1500万円の死亡保障

1ドル=100円の場合 1000万円の死亡保障 500万ダウン!

外貨建て保険の特徴は

円高の場合 保険料が安くなる 保障も小さくなる

円安の場合 保険料が高くなる 保障も大きくなる

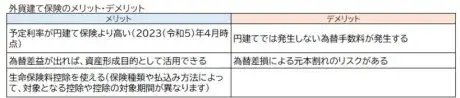

3.外貨建て保険の強み

ここまで外貨建て保険の特徴について触れましたが、強みはなんでしょうか?

それは、円建保険よりも比較的「予定利率」が高い点です。

予定利率は金利と連動しています。

一般的な円建終身保険の予定利率は1.1%程度(2024年1月時点)ですが、

外貨建保険では3.0~5.0%程度と3倍~5倍と驚異的です。

円建保険は日本国債で運用されているので、金利とほぼ同じ水準です。

最近までマイナス金利政策をしていた日本ですから、予定利率が低いのも当然です。

一方で米ドル建て保険の場合は米国債を対象としており、米国の金利の方が日本より高いため、予定利率に差が出てくるのです。

予定利率が保険料に影響するのは最初に説明した通りです。

予定利率が高ければ高いほど保険料は安くなります。

同じ1000万の保障を持とうとしたとき、円建て保険よりも米ドル建て保険の方が安く済みます。

4.外貨建て保険の注意点

そんな外貨建保険ですが、注意しなければならない点もあります。

注意① 為替リスクがある

例えば、受け取った外貨を円に換算する際、その時の為替レートで計算します。

タイミングによっては支払った保険料よりも少なくなってしまう元本割れをしてしまう場合があることを忘れてはいけないことです。

例:1ドル150円で、総額10,000$=150万円支払った

1ドル100円の時に解約して12,000$を円で受取 12000$×100円=120万受け取り

ドルベースでは2,000$増えたのに、円では30万円の損失

注意② 為替手数料が発生する

円をドルに、ドルを円に両替をする際には手数料がかかります。

為替手数料は保険会社によって差があるので、担当者に確認しましょう。

「元本割れのリスク」「手数料の発生」について十分に理解していなかったことなどによるトラブルの報道もあります。

「元本割れのリスク」「手数料の発生」について十分に理解していなかったことなどによるトラブルの報道もあります。

不明な点は納得するまで話を聞いてから契約しましょう。

外貨建て保険は長期で運用することが重要です。

10年以上外貨建て保険の契約を続けた結果、大きな運用実績をあげている人もいます。

長期運用することで予定利率が高いことによる効果が大きく表れる商品だと認識していただきたいと思います。

また、長期間継続することで変動する為替の平均値を取ることができ、リスクを小さくできます。

気になる税金や生命保険料控除の適用については、円建保険と変わることはありませんが、保険料を外貨で払い込む、保険金を外貨で受け取る場合には日本円に換算して計算する必要があります。

みんなの保険屋さんでは、生命保険・損害保険合わせて20社取り扱っており、幅広いプラン設計が可能です。

お客様ひとりひとりとじっくり相談し、ご希望の保障や予算に合わせた提案をいたします。

担当するスタッフ全員がファイナンシャルプランナーの資格を有しているので安心してご相談ください。

福島市、郡山市、会津若松市、および近いエリアにお住いの方は、みんなの保険屋さんへお越しください。

相談は店舗へ直接のご来店はもちろん、電話や公式予約フォームから事前予約も可能です。優先的にご案内いたします。

また、来店する前に質問をしたいという方は、公式LINEをご利用ください。チャットでご質問を入力いただければ、スタッフが回答いたします。

いずれも相談料、利用料すべて無料です。お気軽にお問い合わせ下さい。

イオンタウン郡山店 窓岩

公式予約フォームはこちら↓