気になる、みんなのお財布事情とは?~家計調査のデータから読み取ろう!~

更新日 2023/06/23

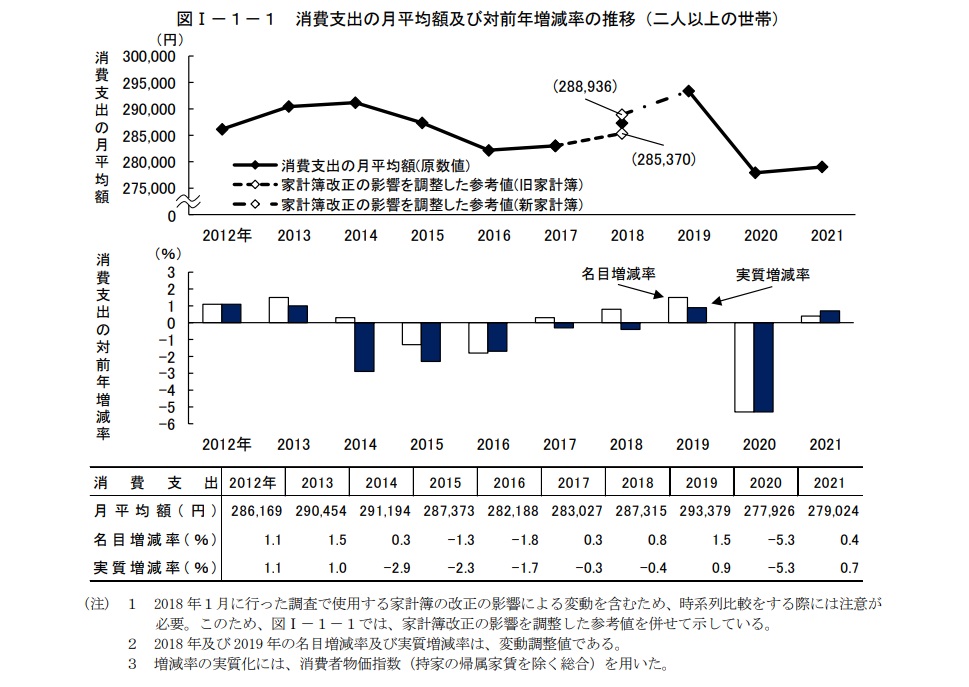

総務省統計局の家計調査報告(家計収支編)2021年版を見てみましょう。

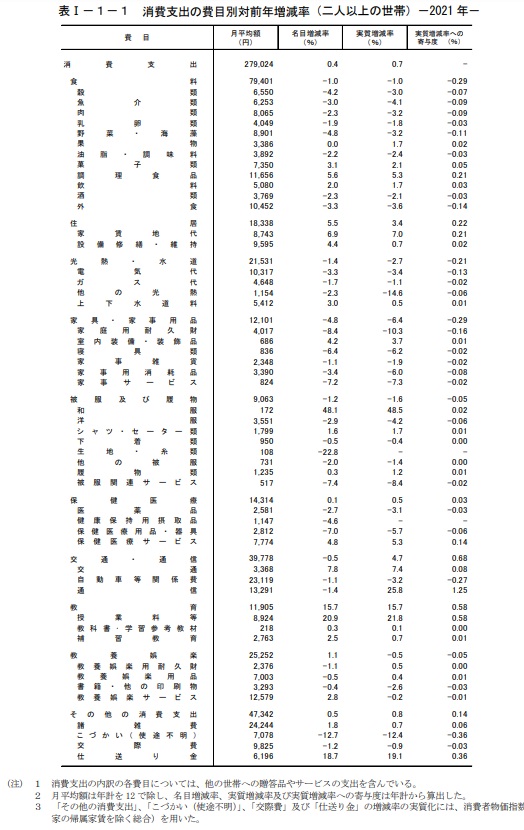

2021年の二人以上の世帯(平均世帯人員2.93人、世帯主の平均年齢60.1歳)の消費支出は、

1世帯当たりで1か月平均279,024円と、物価変動の影響を除き実質0.7%増加となりました。

2020年は新型コロナウイルスの影響から、外出需要が伸び悩んでいましたが、

2021年には一時緩和策が取られたこともあり、消費額が増加となりました。

※下記 消費支出の月平均額及び対前年増減率の推移

実際に分野ごとに見てみると…

①交通・通信、教育、住居、食費

食費は平均7.9万円で、外食や野菜、海藻などが実質1%の減少となったが、調理食品やお菓子は増加。

野菜、海藻などはその年毎の気候などにも左右されるため読み解く事が難しいですが、

基本的には値上がりする外食より、自炊して食費を節約する傾向にあるようです。

②光熱、水道費

光熱、水道費は約2.1万円で実質2.7%減少していますが、令和5年にはウクライナ侵略の影響もうけ

電気料金は高騰が続いている為、注意が必要なポイントです。

③被服及び着物

被服及び着物は約9千円と実質1.6%減少となりました。この点も令和5年にはコロナが5類に変わり、

外出需要も増えたことから、被服に消費する金額も増加してると考えられます。

※下記 消費支出の費目別対前年増減率

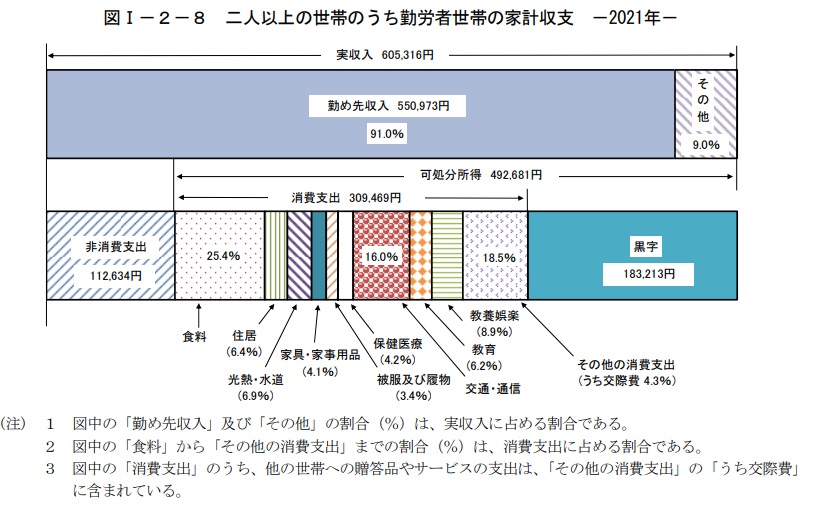

続いて消費性向のデータも見ていきましょう。

二人以上の世帯のうち勤労者世帯の平均消費性向は、62.8%で、前年に比べ1.5ptの上昇となりました。

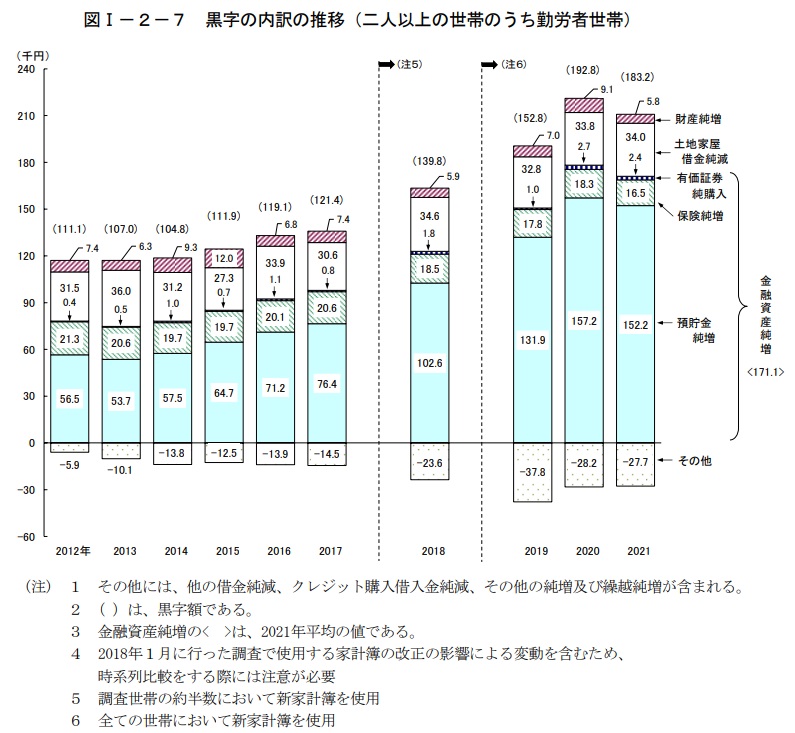

黒字は約18.3万円、黒字率は37.2%となりました。

黒字の内訳をみると、金融資産純増は約17万円、土地家屋借金純減は約3.4万円、

財産純増は5千円となり、金融資産純増の内訳をみると、預貯金純増は約15万円、

有価証券純購入は2千円、保険純増は約1.6万円となっております。

このデータから、金融資産の保有割合が「預貯金」が多いことが分かりますが、

iDeco、NISA、投資信託、株式、金、保険等々で備える方も増えてきています。

下記統計データと、ご自身の家計状況とを比較して見てみると、違いはあるでしょうか?

仮に収支がマイナス(赤字)になっているな場合は、早急に家計の見直しが必要となります。

一度ライフプランを設計し、今度の家計収支を見直しする事をおすすめします。

※下記 黒字内訳の推移、労働者世帯の家計収支

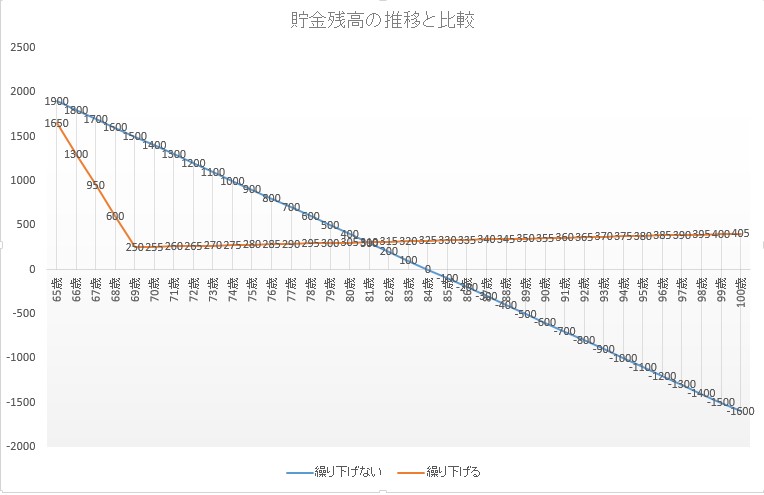

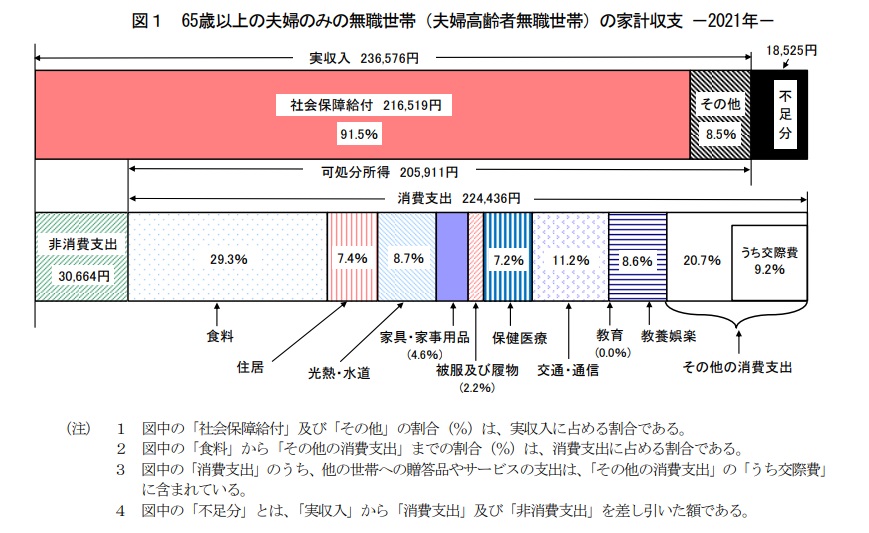

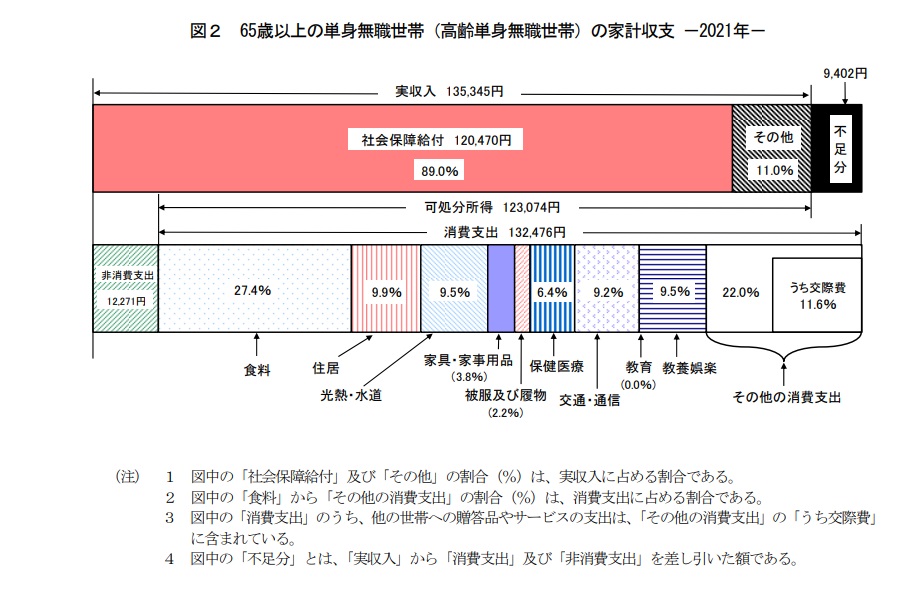

最後に65歳以上の夫婦のみ無職世帯の家計収支と、単身無職世帯の家計収支についてです。

老後2,000万問題などが騒がれていますが、これから20年後、30年後の老後資金の不足額は、より増加すると予想されます。

では実際に35歳の方が、退職する65歳までの30年間で2,000万円を貯めるには、毎月いくら必要でしょうか?

正解は約5.6万円です。毎月5.6万円の貯金は現実的でしょうか?ましては物価上昇が続く昨今では、非常に厳しい金額ではないでしょうか。

このページを見て頂いて、自身の家計状況を見直ししたい方、老後の資金のご相談、保険のご相談、などなど

当店のFP(ファイナンシャルプランナー)がわかりやすくご案内させて頂きますので、是非お問合せください。

ご相談はお近くの店舗へご来店いただくか、当店の公式LINEからチャット等でご質問をお待ちしております。