相続時精算課税制度Q&A 暦年課税との比較

更新日 2023/06/19

元気なうちにお孫さんやお子さんに財産を渡したいと考える人は多いと思います。

ただ、多額の財産を一度に贈与すると、もらった側に贈与税がかかります。

課税を避ける方法の一つが「相続時精算課税」と呼ばれる制度の活用です。

2024年にルールが変わり、利用が広がるとの見方があります。

Q. 相続時精算課税とはどのような制度?

A. 親から子などへの財産の贈与に対し、その時点での課税を軽減する制度です。税が軽減された分については、将来、相続税を計算する時に反映するため「相続時精算課税」と呼ばれます。

対象となるのは主に親から子、祖父母から孫への贈与です。贈与する側は60歳以上、受ける側は18歳以上という条件があります。

Q. 仕組みを詳しく教えてください。

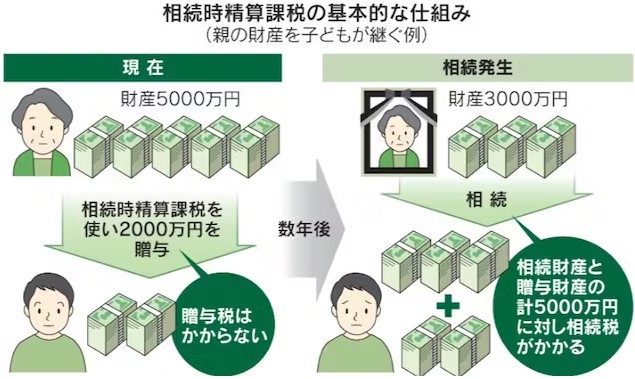

A. 親から子に贈与をするケースで見てみましょう。

親の相続人は子ども一人とします。親は財産5,000万円のうち2,000万円を一度に子に贈与したと仮定します。

通常は贈与した2,000万円に課税されますが、相続時精算課税制度を利用すれば、この時点では納税の必要がありません。

Q. 相続のときにはどうなるの?

A. その後、親が亡くなった時に財産が3,000万円残っていたとします。すると子が相続する財産は贈与された2,000万円を加えた5,000万円として、相続税を計算します。

相続時精算課税制度を使った贈与では、累計2,500万円までは贈与税がかからず、超えた分について20%の税を払います。贈与の時点で納税した場合は、相続税からその金額を差し引きます。

Q. なぜそのような制度を作ったの?

A. 相続時精算課税は政府の景気対策の1つとして2003年に導入されました。個人の金融資産の多くは60歳以上が保有しています。その多くはいずれ子どもなどが相続しますが、時期は先になります。そこで、子育てなど支出の多い若い世代に、親などの財産を渡しやすくして、消費の拡大につなげようと考えたものです。

Q. 相続時精算課税のメリットは?

A. 相続時精算課税制度の最大のメリットは、一度に2500万円まで贈与が可能である点です。

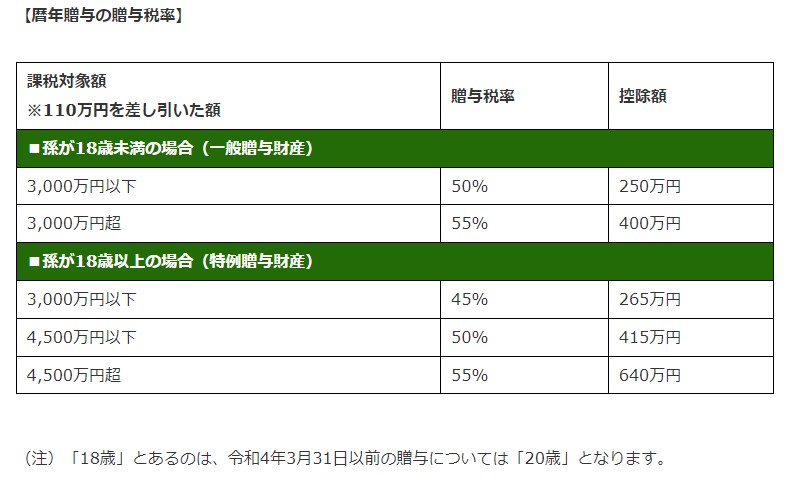

一般的な贈与である暦年贈与では、毎年110万円の基礎控除があるものの、それを超える贈与については10〜55%贈与税率がかかります。

一方、相続時精算課税制度の場合、2500万円まで贈与税が非課税な上、2500万円を超える贈与についても一律で税率20%で済みます。(暦年贈与で2500万円贈与した場合の贈与税率は50%)

そのため、2500万円とはいかずとも、500万円や1000万円など、大きなお金を一度に、贈与税をかけず贈与することができます。

また、相続時精算課税制度での贈与では、贈与財産の種類、一度に贈与する金額、贈与回数、年数に制限はありません。

Q, 使う人は多いの?

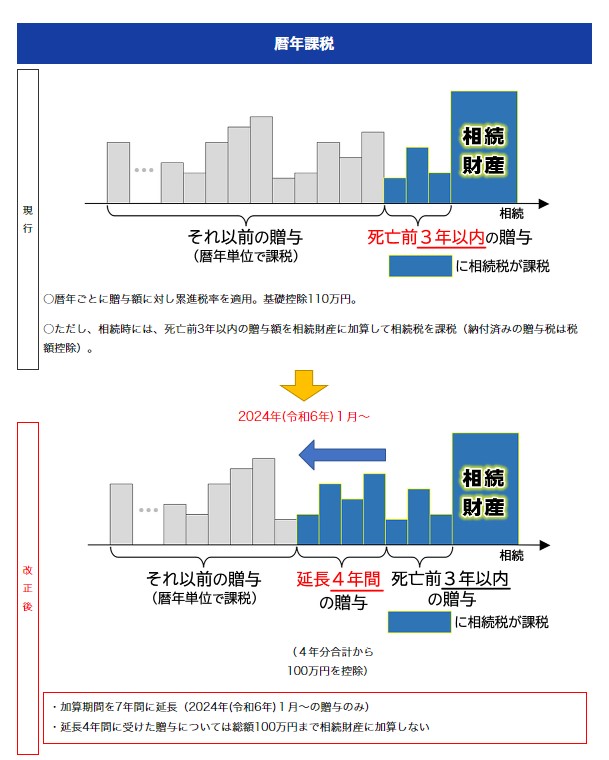

A. これまでの利用は低調です。相続時精算課税を使わない場合、贈与をしたときの課税方法は「暦年課税」となります。

暦年課税とは1年間に贈与を受けた金額に応じて課税する仕組みです。国税庁によると2022年に相続時精算課税による贈与税申告をした人は4万3,000人と、暦年課税による申告(45万4,000件)の9%ほどにとどまります。

Q. なぜ暦年課税の利用が多いの?

A. 一番の理由は節税効果です。相続時精算課税はいわば相続財産の先渡しであり、基本的に相続税を減らす効果がないと指摘されています。一方、暦年課税は贈与される側1人につき年110万円までは非課税となるルールがあります。ある人が5人に対し110万円ずつ10年間贈与すれば、相続する財産の総額は単純計算で5,500万減り、相続税を抑えられます。

他にもうひとつ理由としてあげられるのが、手続きが煩雑であることです。

相続時精算課税制度を利用するには、最初に贈与を受けた年の翌年2月1日から3月15日に税務署に届け出る必要があります。その後も贈与があった年は申告をしなければなりません。一度、届け出ると課税方法を暦年課税に変更できないため、慎重に判断しなければなりません。

Q. 今後、利用は広がるの?

A.相続時精算課税制度は2024年からルールが変わります。届け出後も年110万円までの贈与は申告不要であり「相続財産に加算しない」ことになりました。暦年課税と同様の節税効果が加わると言えるでしょう。制度改定をきっかけに利用を考える人は増える見込みです。

相続対策と聞くとまだまだ先の話と感じていませんか?相続や贈与に関する税金はややこしい・難しいと感じる方も多いと思います。

今からすぐにでも実践できるのが相続対策としての生命保険への加入です。

生命保険独自の非課税枠や相続発生時の手続きが簡単など、実はメリットが多いのが特徴です。

このページを見てもイマイチ分からない、具体的に自分に合う税金対策って何だろう?という方は当店のファイナンシャルプランナーへご相談ください! さらに詳しく丁寧にお教えいたします。 ご相談はお近くの店舗へご来店いただくか、当店の公式LINEからチャット等でご質問ください。