共済と保険どちらに入るべき?2つの違いを比較

更新日 2024/04/11

よくある質問で、「共済と保険どちらがいいんですか?」と聞かれます。

共済=安いというイメージがありますが、保障内容はあまり良く知られていません。

安いというメリットのほかにデメリットは無いのでしょうか。

今回は共済の特徴やメリット・デメリット、保険との違いについて解説します。

| この記事の要点 |

|

・共済は非営利事業であり、組合員とその家族が加入できる保障制度 ・共済と保険は、監督官庁や使用している用語が異なる ・共済のメリットは、掛け金が安く設定されている ・共済のデメリットは、パッケージ商品になっており保障の自由度が低く、内容も薄い |

1.共済とは

①非営利事業である

共済は非営利事業です。

営利目的ではないため、積極的な運用は行わず、元本保証型の金融商品を中心に堅実な運用をしています。

一方で保険はそのほとんどが株式会社であり、株主への配当を目的とする営利事業となっています。

②加入対象者は原則、組合員やその家族

共済は原則として、組合員とその家族が加入できるのに対し、保険は不特定多数の人が加入できます。

組合員と言っても、出資金を支払うことでほとんど誰でも加入することが可能です。

4大共済(都道府県民共済、JA共済、こくみん共済 coop、コープ共済連)のそれぞれで加入の条件が違いますが、例えば都道府県民共済の場合、福島県民共済であれば福島県内に在住している方に限られます。

③セーフティネットが異なる

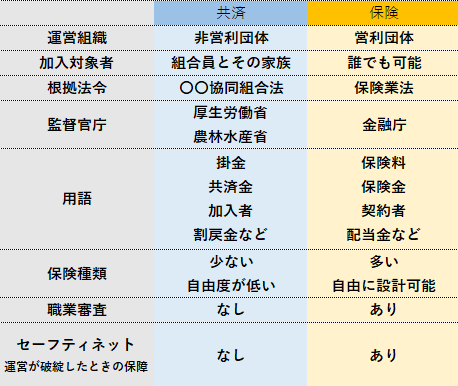

保険には保険会社が倒産した場合、契約者保護機構というセーフティネットがあるので、万が一の時でもいきなり無保険になることはありません。

一方で共済にはセーフティネットが無いものもあります。

加入する際には運営組織が健全かどうか、破綻したらどうなるかを事前に確認する必要があります。

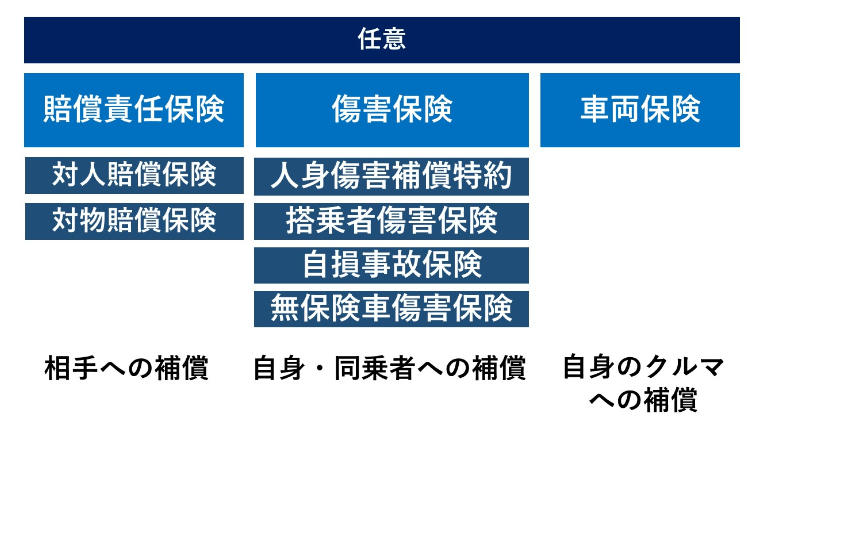

2.共済と保険の違い

共済と保険の制度上の違いとして、根拠法令・監督官庁が異なります。

生命保険の根拠法は保険業法で、金融庁が監督官庁となります。

共済は、都道府県民共済・こくみん共済 coop・コープ共済連は消費生活協同組合法に基づき厚生労働省が監督官庁となっています。

JA共済は農業協同組合法に基づき農林水産省が監督官庁となっています。

さらに、使用している用語も異なります。

たとえば、保険会社が医療保険と呼ぶものを医療共済、保険料のことを掛け金、保険期間は共済期間のように別な言葉を使っています。

言葉が違うだけで意味は同じです。

一つ例を出すと病院やケガを保障する医療保険(医療共済)

医療保険は1日入院したら5,000円といった日額保障のほか、短期入院に備えた入院一時金、手術給付金、女性特有の病気に備えた女性特約、生活習慣病の上乗せ保障、特定の病気になったら保険料が免除になるなど、多数のオプションから自由に選択可能です。

共済はパッケージ商品なので、プランは1つしかありません。

ライフステージや家族構成で必要な保障は変わりますが、共済では細かく対応することが難しいでしょう。

3.共済のメリットとデメリット

共済のメリットは?

①掛け金が比較的安い

保障期間が60歳までなど一定期間で終わる商品が多くあります。

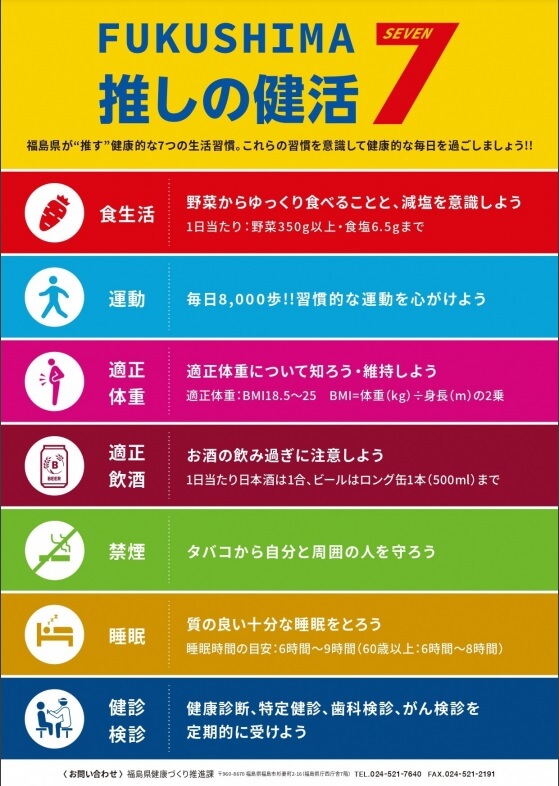

福島県民共済では月々1,000円から加入できるので、子どもや新社会人などでも気軽に加入しやすいと言えます。

②割戻金がある

毎月あるいは毎年支払った掛金のうち、余剰金が発生した場合は加入者に還元されます。

絶対に戻ってくるわけではなく、加入者が多く亡くなったり入院した場合などは割戻金はありません。

③加入年齢で掛金が変わらない

都道府県民共済などは、年齢によって掛金や保障の差がありません。

0歳~18歳、18歳~60歳などの区分はありますが、民間保険のように1歳ごとには変わりません。

④パッケージ商品なので1つで幅広く保障

入院や手術、死亡時の保障などが1つにまとまっているので、とりあえず何か入っておきたい方には分かりやすい商品となっています。

共済のデメリットは

①保障が薄い

万が一の時に残された家族の生活費や教育費といった大きな保障はありません。

また、がん通院保障、先進医療などはあったとしてもごくわずかで実際は不足します。

働けなくなった時の保障や介護時の保障は、そもそも全く無いこともあります。

共済のみで万が一の備えを全て補うことはできないので注意が必要です。

②貯蓄タイプがほとんどない

共済のほとんどは掛け捨てタイプです。

保障と貯蓄、両方があるタイプが欲しい場合は民間保険を選びましょう。

③年齢とともに保障が薄くなる

保障期間が終身のものもほとんどありません。

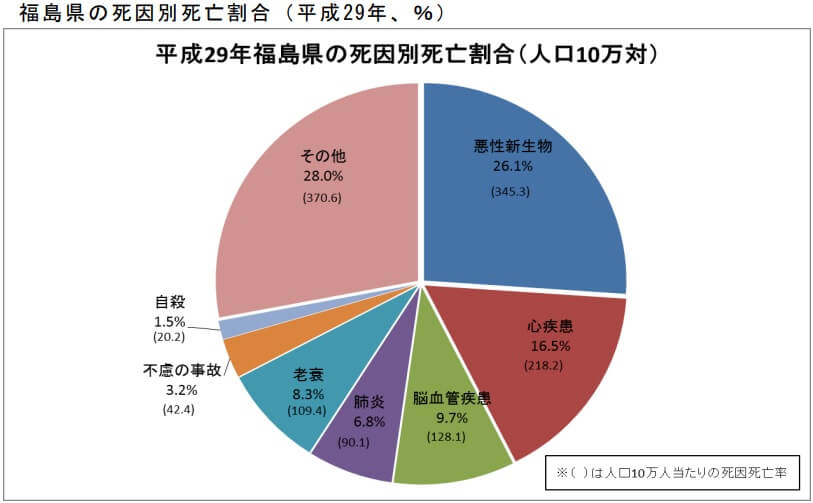

たとえば福島県民共済では18歳~60歳までは保障が同じですが、60歳以降は段階的に保障が薄くなっていきます。

掛金は同じでも保障が薄くなるので、実質は値上げされていきます。

年齢とともに保険を使うリスクは高まっていくのに保障が薄くなるので注意が必要です。

④破綻したときのセーフティネットがほとんどない

共済のほとんどが、倒産したときのセーフティネットがありません。

加入者はとつぜん保障が全く無くなってしまうリスクがあります。

民間保険は、契約者保護機構というセーフティネットがあるため、突然倒産したとしても保障がゼロになることはありません。

⑤保障が自由に設計できない

共済は商品数が少ないだけでなく、パッケージ商品が多いため自由に設計ができません。

年齢や性別、家族構成やライフステージで必要な保障は違います。

(独身の新社会人と扶養家族がいてマイホーム持ちの40歳では必要保障が全く違いますよね)

4.共済と保険どちらが良いか

共済も保険も万が一に備えた商品で似ていますが、ここまで解説した通り2つには大きな違いがあります。

①共済に向いている人とは

・経済的な余裕が無い

②共済に向いていない人とは

・一生涯の保障が欲しい

・家族の生活費を支えたい

・貯蓄性を持たせたい

・自分にぴったりの保障にしたい

保険は突然の不幸に対し、金銭面で苦労しないために入るものです。

保険料が安いことは大事ですが、まず保障内容が自分に合っているかどうかを第一に考えましょう!

みんなの保険屋さんでは、保険会社20社・300以上の商品からお客様に最適なプランを提案いたします。

同じような保障でも保険会社によって保険料はさまざま。

自力で商品を探すのは非常に大変です。ぜひプロの保険ショップにお任せください。

ご相談はLINEか、公式予約フォームからご予約下さい。

吉田 康貴/みんなの保険屋さん ファイナンシャルプランナー 資産運用、住宅ローン、ライフプランニングの相談を中心に年間100組以上の相談を担当する。

関連記事/合わせてこちらの記事もどうぞ